Стевкова-Штериева за МИА: Банките се стабилни и резистентни на шокови, пандемијата го зголеми штедењето

Банките се стабилни, резистентни на шокови, со профитабилност која може да послужи како дополнителна брана во случај на непредвидени настани кои би можеле да имаат негативни ефекти на нивната стабилност, порачува претседателката на Македонската банкарска асоцијација Маја Стевкова Штериева во интервју за МИА. Пандемијата, како што посочува, го нагласила зголемувањето на штедењето како глобален феномен, а ниските каматни стапки и инфлаторските движења неизбежно влијаеле на состојбите со депозитите и главно имаат две видливи манифестации – склоност на населението да инвестира во недвижен имот и да ги претвара денарските депозити во евра.

Банките се стабилни, резистентни на шокови, со профитабилност која може да послужи како дополнителна брана во случај на непредвидени настани кои би можеле да имаат негативни ефекти на нивната стабилност, порачува претседателката на Македонската банкарска асоцијација Маја Стевкова Штериева во интервју за МИА.

Вели дека и во услови на пандемија не дошло до драматично влошување на кредитното порфолио кај банките и тие покажале дека имаат финансиски капацитет да ги надминат проблемите. Кредитирањето бележи раст и заклучно со октомври годинава регистриран е раст од 6,7 проценти на годишно ниво, односно од 5,6 проценти во однос на крајот на минатата година. Кај населението растот е 7,3 проценти на годишна основа, односно 6,7 проценти споредено со крајот на годината, а кај компаниите 5,6 и 4,4 проценти соодветно.

Пандемијата, како што посочува, го нагласила зголемувањето на штедењето како глобален феномен, а ниските каматни стапки и инфлаторските движења неизбежно влијаеле на состојбите со депозитите и главно имаат две видливи манифестации – склоност на населението да инвестира во недвижен имот и да ги претвара денарските депозити во евра.

Погрешното перцепирање на поимите инфлација и девалвација од страна на граѓаните, вели Стевкова-Штериева, доведува до тоа тие да посегнат кон претварање на денарските депозити во евра.

– Граѓаните многу често ги изедначуваат овие две категории и мислат дека ако има инфлација истовремено тоа значи и девалвација на денарот во однос на еврото, па поради тоа денарските депозити ги претвораат во евра. Ова е апсолутно неточно и иако постојат одредени релации, инфлацијата не значи автоматска девалвација, односно промена на курсот на денарот во однос на еврото. Како што може да се види веќе извесно време има инфлација, а курсот на денарот не е променет, подвлекува Стевкова-Штериева.

Во интервјуто, Стевкова-Штериева се осврнува и на одлуката на Уставниот суд со која се укинува правото на приоритет на Фондот за осигурување на депозити во наплатата на побарувањата во стечајната постапка на банка, како и на барањето на одреден број доверители во Еуростандард банка за разрешување на ФОД од членство во Одборот на доверители.

Појаснува дека секоја одлука за ФОД е индиректно поврзана со банките бидејќи средствата со кои се прави обештетувањето и покривањето на трошоците од работењето на Фондот се собираат од банките. Секоја понатамошна системска промена на статусот на ФОД во поглед на неговите права може да биде штетна, вели Стевкова-Штериева.

– Ова го истакнуваме поради предлогот на одреден број доверители во случајот на стечајната постапка над Еуростандард банка, кои на погрешен начин ја толкуваа одлуката на Уставен суд и бараа разрешување на Фондот за осигурување на депозити од членство во Одборот на доверители и губење на статусот на доверител во стечајната постапка. Доколку внимателно се прочита образложението на одлуката на Уставниот суд може да се извлече заклучок дека единствено е укината приоритетната улога на ФОД во намирувањето на утврденото побарување, за да не се доведе овој доверител во повластена положба во однос на останатите доверители. Статусот на доверител на ФОД е неспорен за правниот систем на нашата држава, и ова го потврдија и судовите со свои одлуки. Сметам дека секоја одлука спротивна на веќе донесените одлуки на судовите би била незаконита и би можела да нанесе ненадоместлива штета директно на ФОД, а со тоа и индиректно на банките коишто го финансираат овој Фонд, нагласува Стевкова-Штериева.

Интервјуто го пренесуваме во целост:

Зад нас е уште една пандемиска година исполнета со неизвесности. Како би ги коментирале состојбите во банкарскиот сектор, профитабилноста на банките, законските измени во минатата година кои имаат влијание на работењето на банките?

– Годинава која изминува навистина по многу може да се карактеризира како посебна, особено што бевме сведоци на неколку настани кои досега не биле дел од нашата банкарска реалност. Имено, почетокот на годината беше одбележан со Одлука за привремено ограничување на распределбата и исплатата на дивиденда на акционерите на банките, донесена од страна на Советот на Народната банка на Северна Македонија со превентивна функција за натамошно зголемување на отпорноста на банкарскиот систем и одржување на стабилноста, во услови на неизвесност и продолжени ефекти од кризата oд пандемијата на Ковид-19. Спроведените стрес тестирања, а од денешна перспектива и објективната состојба на банките покажа дека тие се стабилни, резистентни на шокови, со профитабилност која може да послужи како дополителна брана во случај на непредвидени настани кои би можеле да имаат негативни ефекти на нивната стабилност. На почетокот на август, оваа одлука беше укината и банките можеа да исплатуваат дивиденда. Во таа смисла, дополнителна потврда за нивната стабилност се и податоците со крајот на септември 2021 кои покажуваат дека адекватноста на капиталот на ниво на банкарски систем изнесува 17,3 проценти, што е стапка на адекватност повисока од онаа пред почетокот на пандемијата и претставува солидна основа за одбрана од шокови, особено при моменталните инфлациски движења.

Ако се има во предвид дека еден од многу важните извори на сопствени средства се генерира од остварениот профит на банките, особен е важно банките да бидат профитабилни бидејќи дел од тој профит кој со распределба се враќа во резервите претставува гарант на стабилноста на банките. Tука мислам на резервите како дел од позицијата капитал и резерви.

Како настан којшто е од особено значење за банките и којшто, од наша перспектива, ја одбележа 2021 треба да се спомене и Одлуката на Уставниот суд поврзана со статусот на Фондот за осигурување на депозити, односно губењето на приоритетот на наплата при стечај на банка на оваа извонредно важна системска институција. Оваа значајна одлука донесена во 2021 година е индиректно поврзана со работењето и профитабилноста на домашните банки поради што има многу посуштински и подлабоки импликации отколку што се знае и коментира во јавноста.

Може ли попрецизно да објасните каков беше ставот на банките во врска со споменатата одлука, реакциите и очекувањата? Што е тоа што е непознато или малку познато за јавноста?

– Фондот за осигурување на депозити формално има статус на специјализирана државна финансиска институција. Според Законот за ФОД, оваа институција е основана од Република Северна Македонија, но изворите на финансирање на Фондот не доаѓаат од државните средства.

Зошто го нагласувам ова? Значајно е да се истакне дека иако Фондот согласно закон е државен, средствата со кои се прави обештетувањето и покривањето на трошоците од работењето на Фондот се собираат од банките, што директно влијае на работењето на банките. Со други зборови, токму банките се тие кои го финансираат Фондот за осигурување на депозити. Ова е нешто што не е многу познато во јавноста. Дополнително, во функција на финансирање на Фондот, доколку Фондот има недостаток на средства, согласно член 8, став 1 од Законот за ФОД се предвидува банките да извршат и дополнителни уплати.

Оттука, треба да се има во предвид дека некои банки имаат годишен расход од 3-3,5 милиони евра за средствата кои ги уплатуваат во Фондот. Вкупниот износ што банките го имаат уплатено во ФОД во 2020 година изнесува 11,7 милиони евра, односно за 2021 година ќе изнесува околу 12,3 милиони евра. Поради тоа секој настан поврзан со средствата на фондот е поврзан и со банките коишто го полнат тој Фонд.

Мора да се истакне дека иако банките се најзасегнати од секојa одлука поврзана со ФОД, Одлуката на Уставниот суд со којашто се укина одредбата од член 163 став 3 од Законот за банки, односно се укинува правото на приоритет на ФОД во наплата на побарувањата во стечајна постапка над банка, беше прифатена без посебни коментари во јавноста како од банките поединечно, така и од Македонската банкарска асоцијација. Сепак, тоа не значи дека не постои силен аргумент којшто го оправдува постоењето на таква одредба во Законот за банки и тоа не било случајно така нормативно предвидено. Иако при стечај на банка, ФОД е најчесто најголемиот доверител, банките без коментар ја прифатија оваа промена со која Фондот веќе нема приоритет во наплатата на стечајната маса и рамноправно ја дели судбината заедно со останатите доверители. Но, мора да се нагласи дека секоја понатамошна системска промена на статусот на ФОД во поглед на неговите права може да биде целосно неприфатлива и штетна.

Ова го истакнуваме поради предлогот на одреден број доверители во случајот на стечајната постапка над Еуростандард банка, кои на погрешен начин ја толкуваа одлуката на Уставен суд и бараа разрешување на Фондот за осигурување на депозити од членство во Одборот на доверители и губење на статусот на доверител во стечајната постапка. Доколку внимателно се прочита образложението на одлуката на Уставниот суд може да се извлече заклучок дека единствено е укината приоритетната улога на ФОД во намирувањето на утврденото побарување, за да не се доведе овој доверител во повластена положба во однос на останатите доверители. Статусот на доверител на ФОД е неспорен за правниот систем на нашата држава, и ова го потврдија и судовите со свои одлуки. Сметам дека секоја одлука спротивна на веќе донесените одлуки на судовите би била незаконита и би можела да нанесе ненадоместлива штета директно на ФОД, а со тоа и индиректно на банките коишто го финансираат овој Фонд.

Како ќе ги оцените ефектите од пандемијата врз состојбата на кредитното портфолио на банките, односно ефектите од мораториумот на отплата на кредитите? Како би го коментирале трендот во кредитирањето? Како да се продолжи понатаму имајќи предвид дека пандемијата се уште е присутна?

– Во 2021 година во март, односно септември завршија мораториумите коишто беа дадени за отплата на кредитите на населението и компаниите. Мерките кои беа преземени од страна на Народната банка преку измената на Одлуката за кредитен ризик и соодветната реакција на банките се покажаа како успешни во справувањето со потенцијалните проблеми што ги донесе пандемијата во работењето на компаниите и во нивната можност за сервисирање на обврските. Истото се однесува и на населението. Иако пандемијата ги погоди сите инволвирани страни, сепак врз основа на расположливите информации може да се каже дека не дојде до драматично влошување на кредитното портфолио кај банките и банките покажаа дека имаат финансиски капацитет да ги надминат проблемите. Тоа може да се поткрепи со фактот што учеството на нефункционалните кредити во сопствените средства на ниво на банкарски систем изнесува 14,7 проценти, а во март 2020 пред почетокот на пандемијата изнесувало 14 проценти. Покриеноста на нефункционалните кредитни изложености изнесува 65,3 проценти, додека пред почетокот на пандемијата изнесувала 68,7 проценти и бележи минимално намалување.

Без оглед на проблемите со кои се соочуваат компаниите и населението банките се тука да ги поддржат, да одобруваат кредити, да помогнат во економскиот развој на земјата. Кредитирањето бележеше раст за време на пандемијата и тоа продолжува со раст и сега кога има релативно полабави рестрикции.

Продолжува растот на кредитирањето и заклучно со октомври 2021 година регистриран е раст од 6,7 проценти на годишно ниво, односно раст од 5,6 проценти во однос на крајот на минатата година. Кај секторот домаќинства, односно кај населението забележан е раст од 7,3 проценти на годишна основа, односно 6,7 проценти споредено со крајот на годината, при што овој расте кај компаниите е 5,6 и 4,4 проценти, соодветно.

Што се случува со депозитите, како реагираат депонентите на ниските каматни стапки, дали има одлевање на депозити поради ниските каматни стапки? Какви се реакциите со оглед на зголемената стапка на инфлацијата?

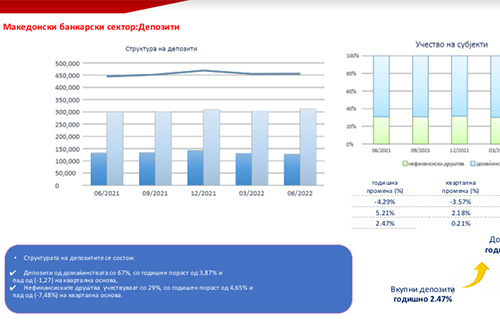

– Вкупниот раст на депозити на ниво на банкарски систем бележи тренд на понатамошно зголемување. Заклучно со октомври 2021 година забележан е раст од 8,1 проценти на годишно ниво, односно раст од 3,8 проценти во однос на крајот на минатата година. Кај секторот домаќинства, односно кај населението забележан е раст од 7,2 проценти на годишна основа, односно 4,4 проценти споредено со крајот на годината.

Притоа мора да се има во предвид дека во текот на минатата година штедењето наспроти потрошувачката имаше понагласен пораст што главно беше резултат на рестриктивните мерки и ограничувањето на движењето кога дел од населението се соочи со принудно намалување на потрошувачката. Може слободно да се каже дека пандемијата го нагласи зголемувањето на штедењето како глобален феномен. Во таа смисла, се проценува дека во развиените земји вишокот на заштеди во 2020 година изнесувал близу 7 проценти од БДП, покажувајќи дека се штедело повеќе за време на пандемијата.

Влијанието на ниските каматни стапки и инфлаторните очекувања кај населението неизбежно влијаат на состојбите со депозитите и главно имаат две видливи манифестации.

Првата се однесува на поголемата склоност на населението за инвестирање во недвижен имот. Во услови на ниски каматни стапки, релативно стабилен расположив доход, релативно мал број алтернативни инструменти за финансиско вложување, како и ниско ниво на финансиска едукација на населението, нужно растат инвестициите во недвижности како позната и релативно сигурна актива. Не ретко се случува граѓани да купуваат и по неколку станови како алтернативна инвестиција без при тоа да имаат јасна претстава за идните очекувања за оплодување на истата.

Втората манифестација се однесува на перцеприрањето на економските појави инфлација и девалвација, односно забуните коишто се прават при нивното толкување. Граѓаните многу често ги изедначуваат овие две категории и мислат дека ако има инфлација истовремено тоа значи и девалвација на денарот во однос на еврото, па поради тоа денарските депозити ги претвораат во евра. Ова е апсолутно неточно и иако постојат одредени релации инфлацијата не значи автоматска девалвација, односно промена на курсот на денарот во однос на еврото. Како што може да се види веќе извесно време има инфлација, а курсот на денарот не е променет. Дури и флуктуациите кои се појавуваат не се поврзани со инфлацијата, туку се индуцирани од зголемена побарувачка за девизи која има различни причинители, меѓу другото и шпекулациите од страна на одредени субјекти.

Кога веќе ги споменавте шпекулациите, како ќе ги коментирате најновите настани поврзани со објавите за промена на курсот на денарот?

– Последните објави околу зголемување на курсот на денарот се повторно поврзани со несоодветното читање на официјалните информации и создавање на непотребна паника меѓу населението. Како што многупати досега сме упатувале апели преку различни објави од страна на Македонската банкарска асоцијација и сега би сакала да апелирам да се читаат и коментираат релевантни и проверени извори на информации.

Како што стои во соопштението на НБРМ, девизниот курс на денарот е стабилен и нема промени во неговото ниво. Со објаснувањето што го даде Народната банка дека во објавите се прави забуна помеѓу курсната листа за вршење на платен промет со странство за потребите на државните органи и средниот курс којшто всушност е релевантен податок за вредноста на валутата, уште еднаш се потврдува нужноста за внимателна проверка на изворот на информациите. Како што беше истакнато од страна на Народната банка, средниот курс на еврото според курсната листа на Народната банка изнесува 61,69 денари и истиот е непроменет во однос на лани.

Како се справуваат банките со зелената агенда или како тоа го нарекуваат во случајот на банките „зелените финансии”? Колку и како се вклучија банките во овие активности?

– Банките својата посветеност на климатските промени ја искажуваат преку бројни активности, почнувајќи од пошумувањето во рамките на општествено одговорните активности, па се до финансирање на милионски проекти за производство на зелена енергија, како што е примерот на ветропаркот во Богословец. Посветеноста на банките на борбата за решавање на климатските промени и нивниот придонес е значајна активност бидејќи има за цел да создаде подобар свет за сегашните и идните генерации и да се сочува одржливоста на нашата планета. Секојдневно се повеќе проекти се во оваа функција и се повеќе се работи на проекти поврзани со сочувување на животната средина. Toa се однесува подеднакво и на кредитирањето на компаниите, но и на кредитирањето на населението.

Според анкета на Народната банка, околу 70 проценти од банките одобруваат кредити за проекти што имаат позитивно влијание врз животната средина, а околу 43 проценти од банките имаат воспоставено и формален систем на идентификување зелени проекти. Иако учеството на зелените кредити засега изнесува околу 150 милиони евра, посветеноста на банките на овој предизвик станува се поголема.

Програмата за финансирање на зелената економија на Западен Балкан (Western Balkans Green Economy Financing Facility – GEFF) ги поддржува домаќинствата за инвестиции во подобрувања на енергетската ефикасност и истата се спроведува преку неколку локални партнерски банки.

Со помош на програмата на GEFF која се реализира во соработка со Европската банка за обнова и развој (ЕБОР), Европската Унија (ЕУ), Австрија и локалните партнерски банки се настојува да се поттикне и постигне зголемено користење на обновлива енергија и подобрување на енергетската ефикасност заради креирање на позелена и поодржлива иднина. Со оваа Програма за финансирање на зелена економија која е ко-финансирана од ЕУ, овозможена е помош на повеќе од 2.500 домаќинства преку инвестиции во заштеда на енергија.

Преку нашите членки во изминативе четири години се направени над 18 милиони евра инвестиции, со што се потврди големот интерес за инвестирање во технологии за енергетска ефикасност. Со дополнителните средства кои се одобруваат од страна на финансиските партнери во Програмата GEFF се очекува вкупните фондови за нашата земја да достигнат 30 милиони евра за инвестиции во зголемување на енергетската ефикасност, како што се енергетски ефикасни фасади, замена на прозорци, топлински пумпи, соларни панели итн. На овој начин преку овие инвестиции ќе се придонесе за подобрување на енергетската ефикасност на станбените објекти, намалување на емисијата на штетни гасови и севкупно подобрување на квалитетот на живот на соптвениците на станбените објекти.

Дополнителна придобивка и додадена вредност на Програмата за финансирање на зелената економија на Западен Балкан – GEFF, е грант компонентата, која ја прави оваа програма поатрактивна за крајните корисници. По спорведување на инвестицијата, крајните корисници се квалификуваат за грант до 20 проценти од износот на кредитот, кој е финансиран од страна на Европската Унија (ЕУ).

Превземено од МИА

Пишува:

Билјана Анастасова – Костиќ